در روزهایی که مقامات ارشد دولتی از ضرورت کاهش نرخ سود بانکی یا دستکم تثبیت آن در سال آینده سخن میگویند، این نگرانی وجود دارد که تکلیف سپردهگذاران، آنهم در شرایطی که بهنظر میرسد نرخ تورم روند روبه افزایش خواهد یافت، چیست و بانک مرکزی آیا منافع آنها را در نظر میگیرد یا به دلایلی نسبت به کاهش نرخ سود سپردههای بانکی هم اقدام خواهد کرد؟ از سوی دیگر این پرسش مطرح است که با کاهش نرخ سود بانکی، بانکها تا چه اندازه از قدرت جذب سپردههای مردم و تأمین نقدینگی بخشهای اقتصادی برخوردار خواهند بود و آیا توان جلوگیری از خروج سپردههایشان را دارند؟ درباره چالشهای تعیین نرخ سود بانکی در سال آینده با دکتر سید عباس موسویان از پژوهشگران و صاحبنظران شناخته شده در عرصه پولی و بانکی و نیز عضو کارگروه فقهی بانک مرکزی گفتوگو کردهایم.

- در حال حاضر مسئولان دولتی اجماع نظر دارند که نرخ سود بانکی دستکم در سال آینده به هیچ عنوان نباید افزایش پیدا کند، از نظر شما این رویکرد دولتیها تا چه اندازه با منطق اقتصاد بانکداری بدون ربا همخوانی دارد؟

معتقدم نباید دولت درباره کاهش یا افزایش نرخ سود بانکی تصمیم بگیرد و بهتر است مکانیزم تعیین نرخ سود بانکی به بازار و رقابت براساس عرضه و تقاضا در بازار پول واگذار شود و این عرضه و تقاضای بازار است که نرخ سود بانکی را تعیین میکند. در غیراین صورت انواع سوءاستفادهها و رانتها در پرداخت تسهیلات و اعطای اعتبارات بهوجود خواهد آمد. از این منظر باید مقدماتی را فراهم کنیم که نرخ سود بانکی همانند بقیه نرخها درنتیجه عرضه و تقاضای بازار تعیین شود و وظیفه بانک مرکزی بهعنوان سیاستگذار پولی این است که مواظب باشد که کسی سوءاستفاده نکند و همه براساس ضوابط و منطق بازار حرکت کنند چرا که هرگونه تعیین نرخ سود بانکی چه به میزان بالا و چه به میزان پایین به اقتصاد ضربه میزند.

- مسئولان دولتی میگویند چون ما اجرای قانون هدفمندی یارانهها را در پیش داریم، اگر بخواهیم نرخ سود بانکی را افزایش دهیم، باعث افزایش هزینههای تولید خواهد شد و این یک علامت هشدار است. اما تناقض اینجاست که اگر قرار باشد نرخ سود بانکی تغییر نکند، پس منافع سپردهگذاران درصورت افزایش نرخ تورم چه خواهد شد؟

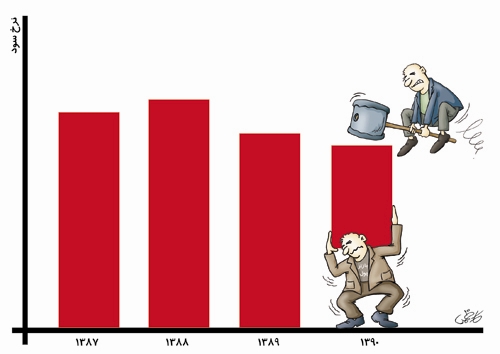

اگر دولت بتواند نقدینگی مورد نیاز بخش تولید را به اندازه کافی تأمین کند، این حرف که نرخ سود بانکی در سال آینده میتواند افزایش نیابد، حرف درستی تلقی میشود. اما وقتی نرخ سود بانکی را بهصورت غیرواقعی تعیین کردند و این نرخ سود منطقی نباشد، برخی منابع و نقدینگی نزد بانکها از سیستم رسمی نظام بانکی خارج میشود و در سیستم غیررسمی با نرخهای خیلی بالا به تولیدکنندگان عرضه میشود و در عمل هزینه برخی از بخشهای تولید افزایش مییابد. به همین دلیل باید شرایط عرضه و تقاضای پول در بازار متعادل و نرخ سود در بازار تعیین شود. درصورت شکاف زیاد بین نرخ سود بین شبکه رسمی بانکی و غیررسمی، بهطور طبیعی شبکه بانکی بخشی از منابع ناشی از سپردهگذاری را از دست میدهد و به بازار غیررسمی سرایت میکند و بخش تولید به جای تأمین نقدینگیاش با نرخ سود 17 تا 18درصد از منابع 25درصد و حتی بالاتر شبکه غیررسمی استفاده میکند و به این ترتیب وضعیت بدتر هم خواهد شد؛ مثل شرایطی که اکنون شاهد آن هستیم.

- توضیح شفافتری میدهید.

ببینید، الان بانکهای خصوصی و حتی برخی بانکهای دولتی به اسم عقود مشارکتی، تسهیلات با نرخ سود بالای 25درصد پرداخت میکنند و این رویکرد و رفتار بانکها، مفهومی جز دورزدن قانون ندارد. بازهم تأکید میکنم اگر نرخ سود بانکی را به منطق بازار، یعنی عرضه و تقاضا واگذار کنیم و سیاستگذار پولی، یعنی بانک مرکزی مواظب باشد که جریانهای غیربازار وارد عرضه نشوند، تعادل در بازار(پول) ایجاد خواهد شد.

- یعنی شما اعتقاد دارید تعیین دستوری نرخ سود بانکی و پایینآوردن تصنعی آن باعث دور زدن قانون توسط بانکها و انحراف منابع بانکها خواهد شد؟

دقیقا همین طور است.

- برخی مدیران بانکها میگویند که در حال حاضر بانکها با کمبود منابع مواجه هستند و درصورت تثبیت یا کاهش نرخ سود در سال آینده، بانکها بخشی از توان خود را برای جذب سپردههای مردم از دست میدهند و از اینرو شبکه بانکی نمیتواند منابع لازم برای تأمین نقدینگی به بنگاههای اقتصادی جهت تأمین سرمایه در گردش و سرمایهگذاری جدید را جذب کند و با توجه به اجرایی شدن قانون هدفمندی یارانهها کاهش یا تثبیت نرخ سود مخاطرهآمیز خواهد بود.

ببینید، ما الان در اقتصاد کشور با پدیده دوگانهای مواجه هستیم؛ از یک سو در بخش تولید با کمبود نقدینگی و سرمایه مواجه هستیم و از سوی دیگر در بخش غیرمولد و مصرف با مازاد نقدینگی مواجه هستیم و این نقدینگی مازاد و سرگردان در بخش غیرمولد دنبال سرمایهگذاری در زمینههای مختلف با نرخ سود بالاست. اگر دولت بتواند یک پل ارتباطی قوی و رسمی بین این دو بخش برقرار کند، قطعا به نفع تولید ملی و بنگاههای اقتصادی خواهد بود، اما اگر بخواهد فقط روی تثبیت یا کاهش نرخ سود بانکی متمرکز شود، بهطور طبیعی انگیزه افراد برای سپردهگذاری نزد بانکها کاهش مییابد و برخی افراد ممکن است نقدینگی خود را از شبکه بانکی و رسمی خارج کنند و به شبکه غیررسمی با نرخ سود 36درصد بهعنوان نرخ سود کف، وارد شوند و بخشی از مردم هم ممکن است با خارج کردن سرمایههایشان از شبکه بانکی، اقدام به خرید کالاها و داراییهایی کنند که بیشتر در معرض بورس بازی هستند و گاهی موارد، یک جریان سالم اقتصادی بهدنبال خروج سپردهها از بانکها دچار التهاب میشود؛ نظیر آنچه این روزها در بورس سهام شاهد آن هستیم. از این جهت اگر بتوان بانکها را به سمت یک بازار متعادل پولی سوق داد، هم برای سپردهگذار توجیه دارد و هم منابع لازم برای نیازمندان سرمایه، جهت سرمایهگذاری تأمین خواهد شد و اقتصاد به یک نقطه بهینهای از این حیث دست خواهد یافت.

- و همین توصیه در زمانی که قانون هدفمندی یارانهها اجرا میشود، هم کاربرد دارد؟

بله، اتفاقا با اجرای این قانون بهدلیل تزریق نقدینگی ناشی از پرداخت یارانههای نقدی، اگر بتوان از طریق شبکه رسمی پولی کشور، این وجوه را جمعآوری کرد، نقدینگی را میتوان به سمت بخشهای مولد و فعال اقتصادی کشور هدایت کرد، اما اگر این نقدینگی به هر نحوی از شبکه رسمی خارج شود، ما با 2مشکل مواجه میشویم؛ از یک طرف به جهت هدفمندی یارانهها هزینههای تولید گران میشود و برای تأمین هزینههای مستقیم ناشی از هدفمندی یارانهها، دستکم بنگاههای اقتصادی برای تأمین انرژی مورد نیاز به نقدینگی بیشتر احتیاج دارند و از سوی دیگر خروج نقدینگی از شبکه رسمی بانکی در شرایط رکود، فشار بیشتری بر بخشهای فعال اقتصادی وارد میسازد.

- اخیرا وعدههایی مطرح میشود مبنی بر اینکه سود ویژهای برای یارانههای نقدی سپرده شده نزد بانکها اختصاص داده شود، آیا خارج از چارچوب سپردههای سرمایهگذاری فعلی میتوان نرخ سود بیشتری در نظر گرفت؟

اگر دولت بتواند بهگونهای تصمیم بگیرد که در همین چارچوب کنونی، سپردهگذاری نزد بانکها توجیه داشته باشد، نیازی به تعیین سود ویژه جهت یارانههای نقدی نیست، اما مسئله اینجاست که نرخ سود سپردههای بانکی با توجه به تورم انتظاری ناشی از هدفمندی یارانهها، قانعکننده نیست.

- فکر میکنید نرخ تورم دی ماه ملاک خوبی است برای موفقیت در مهار تورم انتظاری ناشی از هدفمندی یارانهها یا اینکه آثار تورم قانون یادشده در ماههای آینده نمایان میشود؟

واقعیت این است که انتظار تورمی ناشی از اجرای قانون یادشده خوشبختانه در جامعه خودش را به آن شکل که تصور میشد، نشان نداد، حال مدیریت دولت، آگاهی مردم، شرایط اقتصادی جهان و مجموعه عوامل دیگر باعث شد تا نگرانیهای ناشی از شوک اولیه قیمتها رخ ندهد. اما واقعیت این است که ما با یک تورم ساختاری در کشور روبهرو هستیم که خارج از انتظار تورمی قانون هدفمندی یارانهها قابل بررسی است، به هر حال عواملی چون افزایش سطح عمومی دستمزدها، بالا رفتن هزینه حملونقل، افزایش قیمت حاملهای انرژی و تأثیر آن بر قیمت تمام شده تولید، باعث افزایش نرخ تورم خواهد شد .