به گزارش همشهری آنلاین به نقل از فارس، بررسی آمارهایی که بانک مرکزی از میزان سپردهها و مانده تسهیلات اعطایی در چند سال منتشر کرده است، روند نزولی نسبت تسهیلات به سپرده را نشان میدهد و این روند که معلوم نیست تا کجا ادامه خواهد داشت، قطعا یکی از چالشهای مهم اقتصاد ایران را شکل میدهد.

افزایش شدید شکاف تسهیلات به سپرده در واقع به معنای کاهش قدرت تسهیلاتدهی بانکها و کاهش قدرت تامین مالی اقتصاد توسط نهاد است. این اتفاق در شرایطی رخ داده است که اقتصاد ایران بهشدت وابسته به تامین مالی شبکه بانکی است و کاهش قدرت وامدهی بانکها اثری بسیار جدی در تامین سرمایه در گردش واحدهای تولیدی موجود و تامین مالی برای طرحهای جدید تولیدی خواهد داشت.

کاهش تشکیل سرمایه ثابت ناخالص و سرمایهگذاری کل یکی از مهمترین شاخصهایی است که آثار و تبعات کاهش قدرت تسهیلاتدهی بانکها را نمایان میکند. کاهش سرمایهگذاری در اقتصاد در بلندمدت بر رشد اقتصادی و سطح اشتغال را تحت تاثیر قرار داده خواهد داد بهطوری که رشد اقتصادی کاهش و نرخ بیکاری افزایش مییابد. از این منظر قدرت تسهیلاتدهی بانکها مولفه بسیار مهمی در اقتصاد ایران و بسیاری از کشور است.

نسبت تسهیلات به سپرده از ۹۹.۷ درصد در سال ۹۱ به ۸۰.۲ درصد تا پایان سال ۹۷ رسیده است. طبق آمار رسمی در آذر ماه سال ۹۸ میزان کل سپردهها پس از کسر سپرده قانونی ۲ هزار و ۲۱۶ هزار و ۳۹۴ میلیارد تومان و مانده تسهیلات اعطایی به میزان ۱۷۴۰ هزار و ۹۱۹ میلیارد تومان است و این ارقام نشان میدهد نسبت تسهیلات به سپرده در پایان آذر ماه ۹۸ به ۷۸.۵ درصد کاهش یافته است.

این یعنی ۲۲.۵ درصد از کل سپرده (پس از کسر سپرده قانونی) تبدیل به تسهیلات نمیشود در حالی که لازم است یک بانک ۵ درصد و یا حداکثر ۱۰ درصد از سپردههای خود را باید نگه داشته و تخصیص ندهد. بنابراین نسبت تسهیلات به سپرده باید حداقل ۹۰ و حداکثر ۹۵ درصد باشد.

در گفت وگویی که با سید علی روحانی اقتصاددان پولی داشتیم، وی ۵ دلیل را برای کاهش نسبت سپرده به تسهیلات عنوان کرد. بدهی دولت به بانکها، افزایش معوق بانکی، اختصاص خلق پول جدید بانک به سود سپرده و تبدیل شدن بخشی از این سپردهها به داراییهای ثابت یا سرمایهگذاری از دلایل تعمیق شکاف تسهیلات و سپرده دانست.

برای بررسی وضعیت بانکها به سراغ اطلاعات صورت مالی ۱۷ بانک بورسی رفتیم. علت اینکه در این گزارش صرفا اطلاعات و آمار ۱۷ بانک منتشر شده است این است که برخی بانکهای حاضر در بورس صورت مالی سال ۹۸ و حتی ۹۷ را منتشر نکردهاند و جزئیات صورت مالی بانکهای دولتی هم منتشر نمیشود.

یادآوری این نکته لازم است که ارزیابی صورتهای مالی و بررسی این اعداد بدون توجه به اینکه یک بانک چه میزان از تسهیلات خود را به یک ذینفع واحد و یا به شرکتهای زیرمجموعه خود پرداخت کرده، بوده است.

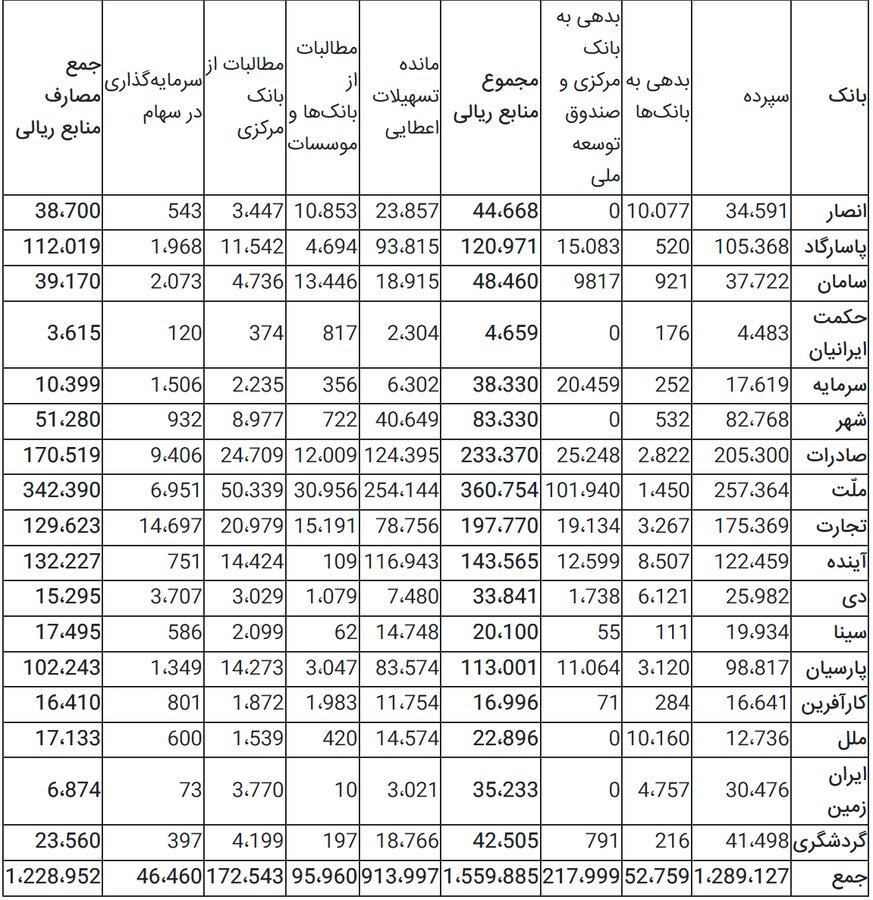

- منابع و مصارف بانکها

در مجموع کل سپردههای این ۱۷ بانک ۱۲۸۹ هزار و ۱۲۷ میلیارد تومان، بدهی به بانکها ۵۲ هزار و ۷۵۹ میلیارد تومان و بدهی به بانک مرکزی و صندوق توسعه ملی ۲۱۷ هزار و ۹۹۹ میلیارد تومان است. در مجموع کل منابع به ۱۵۵۹ هزار و ۸۸۹ میلیارد تومان بالغ میشود.

در بخش مصارف، تسهیلات اعطایی (فقط تسهیلات) ۹۱۳ هزار و ۹۹۷ میلیارد تومان، سرمایهگذاری در سهام و اوراق ۴۶ هزار و ۴۶۰ میلیارد تومان، مطالبات از بانکها ۹۵ هزار و ۹۶۰ میلیارد تومان و مطالبات از بانک مرکزی ۱۷۲ هزار و ۵۴۳ میلیارد تومان است. جمع این مصارف ۱۲۲۸ هزار و ۹۵۲ میلیارد تومان است.

- مابهالتفاوت ۳۳۱ هزار میلیارد تومانی منابع و مصارف ریالی

مابهالتفاوت کل منابع و مصارف رقمی به میزان ۳۳۰ هزار و ۹۳۳ میلیارد تومان میشود. به عبارت دیگر ۳۳۰ هزار و ۹۹۳ میلیارد تومان از منابع بانکها جزء سرفصلهای تسهیلات اعطایی، سرمایهگذاری در سهام و اوراق و مطالبات از بانکها و بانک مرکزی نیست.

بررسی صورتهای مالی نشان میدهد این مابهالتفاوت، موجودی نقد نزد بانکها، حسابهای و اسناد دریافتنی (معادل ریالی چک و سفته تسهیلات معوق)، سایر داراییها و زیان انباشته را شامل میشود.

در بین این ۴ مولفه ،حجم کل رقم منظورشده برای حسابها و اسناد دریافتنی ۱۰۱ هزار و ۴۸۳ میلیارد تومان است. درواقع ۱۰۱ هزار میلیارد تومان از کل تسهیلات اعطایی این ۱۷ بانک معوق و مشکوکالوصول شده است.

همچنین برخی بانکها در سالهای گذشته زیانهای قابل توجه و شدیدی را متحمل شدهاند بهطوری که در صورت مالی برخی از این بانکها ارقام چند هزار میلیارد تومانی به عنوان زیان ثبت شده است.

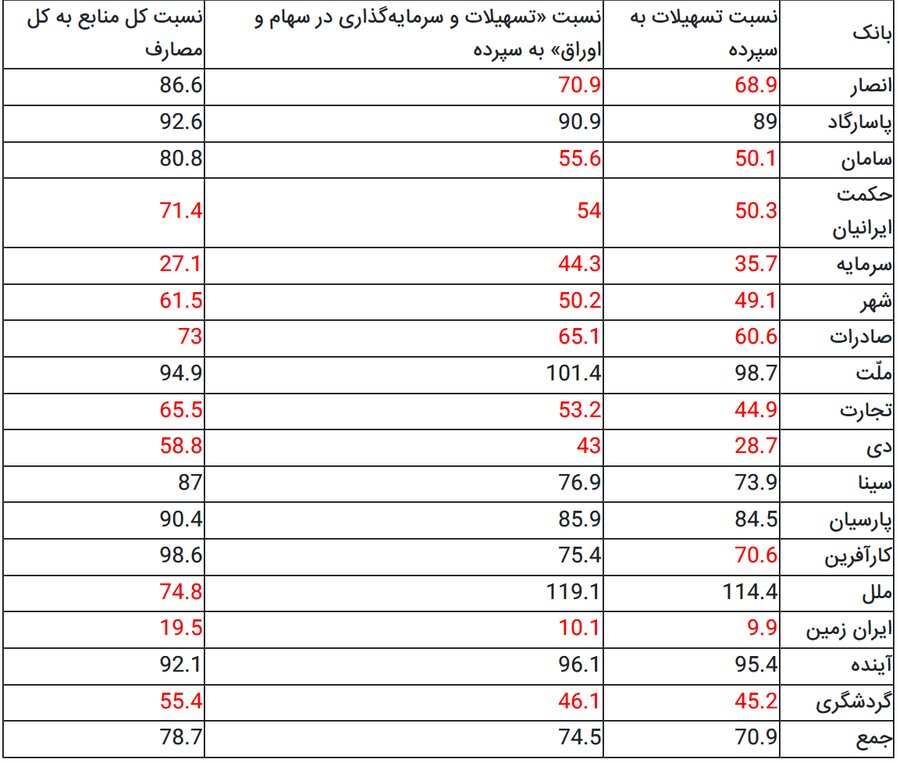

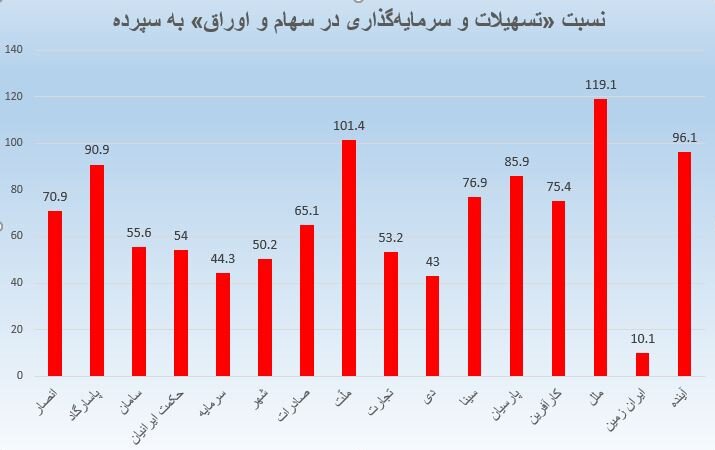

- فقط ۴ بانک بیش از ۹۰ درصد منابع را تسهیلات دادهاند

در این ارقام تفاوت بانکها با یکدیگر کاملا محسوس و مشخص است. نسبت تسهیلات و سرمایهگذاری در سهام به سپرده در ۴ بانک بیش از ۹۰ درصد است؛ به این معنا که بیش این ۴ بانک بیش از ۹۰ درصد منابع خود را صرف پرداخت تسهیلات و سرمایهگذاری در سهام و اوراق کردهاند.

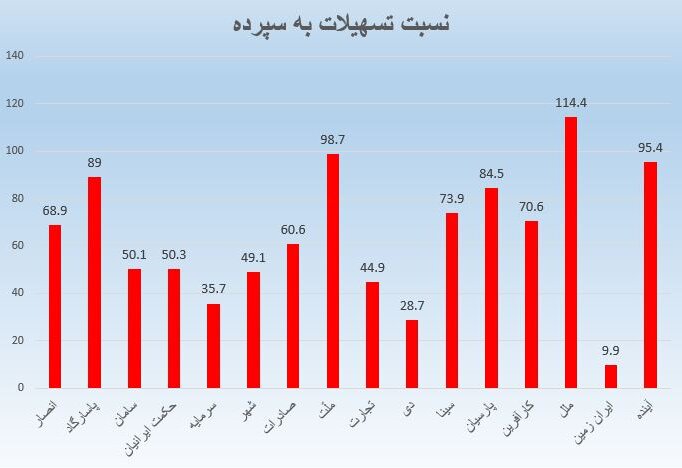

اگر مبنای نسبت تسهیلات به سپرده را میانگین سیستم بانکی (که براساس آمار بانک مرکزی در پایان آذر ماه معادل ۷۸.۵ درصد است) در نظر بگیریم، از مجموع این ۱۷ بانک، نسبت تسهیلات به سپرده در ۵ بانک بیش از میانگین کل شبکه بانکی است.

اما ۱۲ بانک از این ۱۷ بانک نسبتی کمتر از نسبت کل شبکه بانکی را دارند. از این ۱۲ بانک، ۷ بانک کمتر از ۶۰ درصد منابعشان را صرف اعطای تسهیلات و سرمایهگذاری در سهام و اوراق کردهاند. از میان این ۷ بانک نسبت مذکور در ۴ بانک زیر ۵۰ درصد است و از این ۴ بانک نسبت تسهیلات به سپرده در یک بانک ۱۰.۱ درصد است.

همانطور که عنوان شد افت قابل توجه قدرت تسهیلاتدهی بانکها در سالهای اخیر دلایل متعددی دارد اما قطعا مهمترین دلایل آن پرداخت سود مازاد در سالهای ۹۲ تا ۹۷ و افزایش مطالبات معوق بوده است.

اگر سیاستگذاران و مسئولان اقتصادی بهدنبال افزایش رشد اقتصادی کشور هستند، با این شرایط سیستم بانکی نمیتوان رشد اقتصادی را افزایش و نرخبیکاری را کاهش داد. اصلاح ساختار و تعیین تکلیف بانکهای مشکلدار و تقویت توان تسهیلاتدهی بانکها، با ارتقای سرمایه پایه بانکهای تخصصی مانند بانک صنعت و معدن، توسعه تعاون، مسکن و کشاورزی در کوتاه مدت و بلندمدت برای بهبود و تقویت توان نظام تامین مالی بسیار ضروری به نظر میرسد.

ارقام به میلیارد تومان

در جدول زیر نسبت تسهیلات به سپرده این ۱۷ بانک بورسی و نسبت کل منابع به مصارف آنها بر اساس صورتهای مالی اخیر این بانکها آمده است. عمده این صورتهای مالی مربوط به عملکرد ۹ ماهه سال ۹۸ این بانکها است. ارقام قرمز رنگ جدول مربوط به نسبتهاییست که زیر میانگین این ۱۷ بانک بوده است.

در نمودارهای زیر نسبت تسهیلات به سپرده، نسبت تسهیلات و سرمایهگذاری در سهام و اوراق نسبت به سپرده و در نهایت نسبت کل منابع به مصارف این بانکهای بورسی با هم مقایسه شده است.

نظر شما